五洲新春定增募不超5.4亿获证监会通过中信证券建功

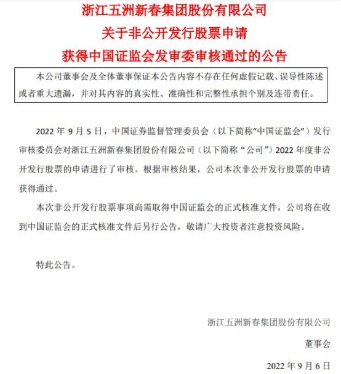

今日,五洲新年发布公告称,2022年9月5日,中国证监会发行审核委员会审核了公司2022年非公开发行股票申请根据审核结果,同意公司本次非公开发行股票的申请本次非公开发行股票尚需取得中国证监会的正式核准文件,公司将在收到中国证监会的正式核准文件后另行公告

本次非公开发行股票的定价基准日为发行期首日本次非公开发行股票的价格不低于定价基准日前20个交易日股票交易均价的80%发生派息,送股,资本公积金转增股本等除息或除息事项在公司股票定价基准日至发行日期间,前述发行底价将作相应调整

本次非公开发行股票为在境内上市的人民币普通股,面值1.00元/股本次非公开发行股票申请在上海证券交易所上市交易,发行股票数量按照募集资金总额除以发行价格确定本次发行股票数量不超过本次发行前总股本的30%,不超过90,368,700股以中国证监会对本次发行的最终核准文件为准公司本次非公开发行股票拟募集资金总额不超过5.4亿元扣除发行费用后,募集资金拟投资于年产2200万MW以上风力发电机组精密轴承滚子技改项目,年产1020万台新能源汽车轴承及零部件技改项目,年产870万台汽车热管理系统组件及570万台家用空调管道组件智能制造建设项目,以及补充流动资金

截至预案公告日,公司非公开发行尚未确定发行对象本次发行是否构成关联交易将在发行结束后公布的上市公告中披露

张峰直接持有公司21.18%的股份,是公司的控股股东的妻子余直接持有公司5.87%的股份,和余通过五洲控股间接控制公司7.11%的股份,和余直接和间接控制公司34.15%的股份,为公司的实际控制人假设本次发行股份数量上限为90,368,700股,假设不考虑其他因素,本次非公开发行完成后,,于直接和间接控制公司26.79%的股份,公司其余股东较为分散仍为公司的控股股东,,于仍为公司的实际控制人本次发行不会导致公司实际控制人发生变化

公司表示,通过本次非公开发行,能够顺应国家政策和行业发展趋势,巩固公司在行业内的竞争优势,优化公司财务状况,为公司可持续发展奠定基础。

公司于2022年8月6日披露的《关于非公开发行股票申请文件反馈意见的回复报告》显示,本次发行的保荐机构为中信证券股份有限公司,保荐代表人为约翰杨和唐凯。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

您可能也感兴趣:

为您推荐

人民银行开展1500亿元1年期MLF操作 利率与前期持平

人民银行降准0.25个百分点 释放长期资金约5300亿元